企業価値評価(バリュエーション)とは?主な評価手法や実務上のポイントを解説!

企業価値評価(バリュエーション)は、M&Aにおいて非常に重要なプロセスのひとつであり、買手にとっては買値を算定するため、売手にとっては売却価格を推定するために行われます。

M&Aの中には、企業価値評価に多くの時間を掛けずに行うような友好的な取引というものが存在するものの、適切な企業価値評価は、M&Aの価格交渉上必ず武器になります。

一方で、企業価値評価の方法は、対象会社の規模、所属業界・業種、上場 or 非上場、将来数年間の事業計画の有無およびその達成可能性、純資産金額などにより異なり、その実施にあたってはテクニカルな検討を要します。

このプロセスをスキップして、深く考えずに交渉に臨むと、高値づかみや、安すぎる価格での譲渡につながってしまうおそれがあるため、企業価値評価に関する知識は、実際にM&Aをご検討の際には習得が必須と言えます。

本稿では、企業価値評価(バリュエーション)の基礎知識について、一般的なプラクティスを交えながら解説します。

目次

企業価値評価とは

「企業価値」とは呼んで字のごとく、企業が持つ価値ということですが、その価値は見る人によってまったく異なるものです。

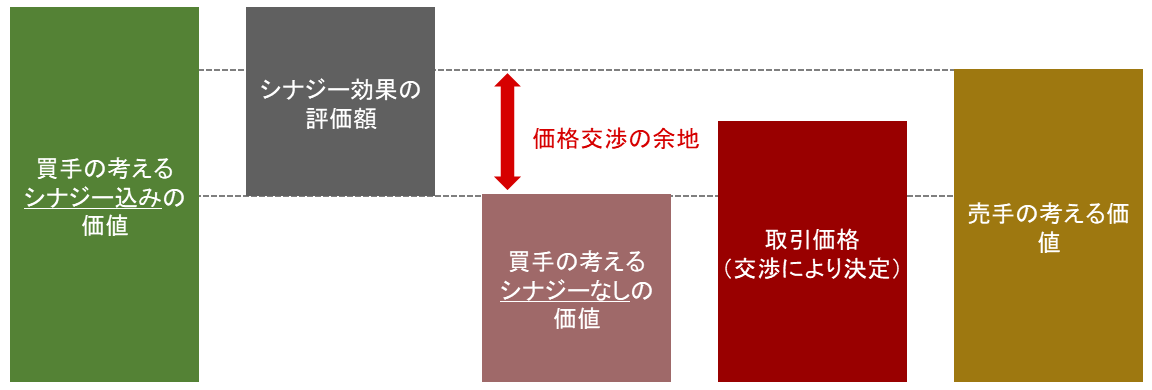

例えば、M&Aの当事者である買手が考える価値、売手が考える価値、さらに両者の株主や経営者・従業員・その他第三者が見た場合の価値というのは、それぞれが置かれている状況や当時会社との関係、親密度といった要素で大きく異なってくるはずです。

その中でも、特にM&A取引における買手と売手というのは、基本的に相反する希望を持っているものあり、価格についても以下のような考え方の違いが生じます。

買手:なるべく安く買いたい、シナジー効果も想定するが適切な水準にしたい、株主や債権者への説明責任を果たしたい

売手:なるべく高く売りたい、シナジーも見込んで合理的に評価してほしい、株主や創業者への説明責任を果たしたい

このような、まったく異なる希望を持つ両者であっても、譲渡を実行するためには、最終的に取引価格を一点に決めなければなりません。

そのために価格交渉の中で合理的な着地点を見つけていくことになりますが、そこで拠り所とすべきなのが、企業価値評価にまつわる各種理論ということです。

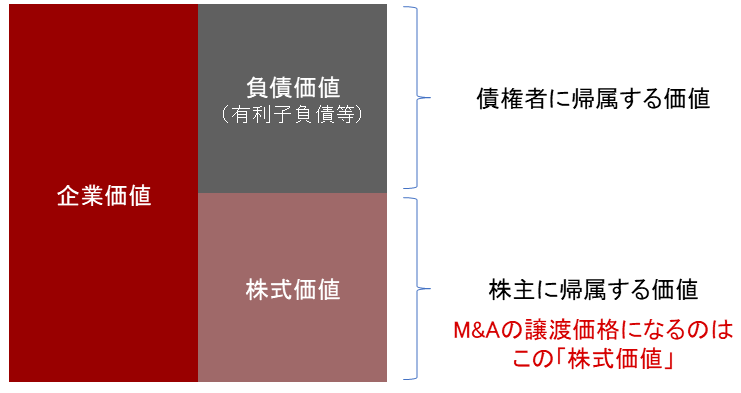

また、M&Aにおいて頻出する用語として、株式価値と企業価値というものがあります。

企業価値は、基本的に、株主または債権者のどちらに帰属すべき価値かという観点で、株式価値・負債価値に区分されます。

企業価値=株式価値+純有利子負債(借入金等の有利子負債-現預金)という式が成り立ちます。

(その他に「事業価値」という概念がありますが、ここでは割愛します)

後述する企業価値評価の各手法が、株式価値または企業価値のいずれを算出するものであるかを理解した上で、実際の検討に進むことが深い理解につながります。

M&Aプロセスにおける企業価値評価の役割

M&A取引においては、対象会社や事業の譲渡対価を両当事者間で決定するために、企業価値評価を行っていくことが必要となります。

価値の見積りには正解というものはなく、売手と買手との間で交渉の結果決まっていくものであり、企業価値評価とは、「両者間で考える価値を数値化」するプロセスのことを言います。

M&Aのプロセスにおいては、売手と買手の双方で、各検討段階を通じて、一定の情報開示を踏まえて評価を行っていきます。

- M&A序盤:本格検討が始まる前に、公に開示されている情報を基におおよその価値を見積る目的(上場会社は有価証券報告書、非上場会社は帝国データバンク等調査会社のレポートや決算公告等の限られた情報しか入手できないことが通常)

- M&A中盤:意向表明提示/基本合意時において、買手・売手の価格目線を確認し合い、DDに進むべきかを検討する目的

- M&A終盤:DDで詳細な情報開示を得た上で、最終的な譲渡価格の決定する目的

プロセスが進むにつれて売手から買手に提示される情報量が多くなり、それに伴い価値評価の精度が上がっていきます。

終盤における価格交渉の段階では、デュー・ディリジェンス(DD)の結果も考慮しつつ、最終的にいくらで譲渡するのかの協議にも企業価値評価の結果が使われます。

企業価値評価の手法

M&Aにおける企業価値評価の手法にはいくつか代表的なものがあります。

それぞれが、適用するための状況やメリット・デメリットがあり、案件ごとに適切な手法を選択していくことが肝要です。

| アプローチ | 評価方法 | 特徴 | メリット | デメリット |

| インカムアプローチ | DCF法 収益還元法 配当還元法 |

対象会社から将来期待される利益ないしキャッシュ・フローに基づいて価値を分析する手法 | 将来の収益力を価値に反映可能であり、将来の成長を期待して行うM&Aにおいては正当性がある | 中長期的な事業の予測が困難であり、評価に恣意性が介入する可能性 |

| マーケットアプローチ | 市場株価法 類似会社比較法 類似取引比較法 |

株式市場における株価もしくは、対象会社と類似する上場会社や類似M&A取引と比較することで、相対的な価値を分析する手法 | 実際の上場会社株価や取引事例を参考に算定されるため客観性がある | 業務内容や規模の観点で対象会社と類似する上場会社やM&A事例を選定することが困難な場合がある |

| コストアプローチ |

簿価純資産法 |

対象会社の貸借対照表の純資産に着目して価値を分析する方法 | 帳簿残高を基準として評価を行うため客観性があり評価が容易 | 将来の収益力が十分に反映できない |

M&Aにおける企業価値評価では、評価目的、背景、対象会社から得られる情報量によって、適用可能な評価方法というものが限られます。

例えば、DCF法(Discounted Cash Flow)を適用するにあたっては、合理的に作成された将来数年間の事業計画が必須であり、類似会社比較法や類似取引比較法の適用には、会社規模や事業内容で類似する上場会社を抽出できなければならず、中小企業である非上場会社の価値評価においてこれらの適用は難しい場合があります。

したがって実務的には、インカムアプローチであるDCF法やマーケットアプローチである類似会社比較法・類似取引比較法の併用により、価値評価を行うケースが合理的でありつつ、中小企業のM&Aにおいては、事業の状況や情報の整備体制の観点から、コストアプローチである簿価純資産法や、純資産に一定の修正を行った価値に基づく修正純資産法(いわゆる年倍法など)を用いて、なるべく客観性のある評価を行うことが主流となっています。

これらの手法の中から適切な評価方法を選択し、場合によっては複数の評価結果を考慮して、価格交渉の基礎となる企業価値を算定します。

インカムアプローチによる企業価値評価

インカムアプローチとは、対象会社が将来生み出す利益やキャッシュフローを、現在の価値に置き換えて企業価値を評価する方法を言います。

代表的な手法として以下の3つがあります。

■ DCF法(Discounted Cash Flow法)

- 対象会社が将来創出すると期待されるキャッシュ・フローを現在価値に割り引いて事業価値ないし株式価値を分析する手法

- インカムアプローチの中で最もよく使われる評価方法

- DCF法を適用するには少なくとも将来3~5年間の事業計画が必須

■ 収益還元法

- 対象会社の適正利益を現在価値に割り引いて事業価値ないしは株式価値を分析する手法

- 一般的には1期間の利益を還元利回りで算定を行うため、将来数年間の事業計画がない場合に使用される

- 将来における利益の変動を加味しない方法であるため、DCF法と比べて簡便かつ柔軟性がない評価方法

■ 配当還元法

- 対象会社の将来期待される配当金の予測値に基づいて株式価値を分析する手法

- 日本企業は一般的に配当政策が安定的であり、使用される場面は少ない

- 非上場会社では配当をある程度コントロールできるため、適用する場合は収益還元法に近い考え方になる

マーケットアプローチによる企業価値評価

マーケットアプローチとは、対象会社の市場株価もしくは、対象会社と類似する上場会社や類似のM&A取引と財務数値を比較することで、相対的な価値を分析する方法を言います。

代表的な手法として以下の3つがあります。

■ 市場株価法

- 上場会社の株価を株式価値とする手法(対象会社が上場会社のケースで自社の市場株価を参照する手法)

- 直近の株価の動きが不安定な場合には、1~6ヵ月の平均株価を使用することが一般的

- 市場株価は、客観的かつ投資家による将来の成長期待が織り込まれている価格であるため、上場会社の評価にあたっては一つの大きな基準となる

■ 類似会社比較法

- 上場類似会社の時価総額ないし企業価値と財務数値との倍率を基に、対象会社の価値を分析する手法

- EV/EBITDAマルチプル(企業価値÷(営業利益+減価償却))、EV/EBITマルチプル(企業価値÷営業利益)、PER(時価総額÷純利益)、PBR(時価総額÷純資産)等が主に使われる倍率指標

- 対象会社の事業内容・規模・成長性等を基準に類似上場会社を選定し、上記の倍率を算定して、対象会社の財務数値にあてはめることにより価値評価を行う

- 中小企業の価値評価においては、事業内容や規模が100%類似する企業を探すことが難しいため、類似会社の選定が困難または恣意的になる場合がある

■ 類似取引比較法

- 類似するM&A取引と財務数値との倍率を基に、対象会社の価値を分析する手法

- 適用する倍率の算定方法は、類似会社比較法と同様、EV/EBITDAマルチプル(企業価値÷(営業利益+減価償却))、EV/EBITマルチプル(企業価値÷営業利益)、PER(時価総額÷純利益)、PBR(時価総額÷純資産)等

- 対象会社の事業内容・規模・成長性等を基準に類似する会社がターゲットとなったM&A取引を選定し、上記の倍率を算定して、対象会社の財務数値にあてはめることにより価値評価を行う

- 類似取引として選定するものは上場会社が対象でなくても、譲渡価格や財務数値が公表されていれば適用可能だが、類似取引を探すことの難易度は類似会社比較法よりも高いことが多い

コストアプローチによる企業価値評価

コストアプローチとは、対象会社の貸借対照表における純資産実績値や、それに一定の調整を加味して価値を分析する方法を言います。

代表的な手法として以下の3つがあります。

■ 簿価純資産法

- 対象会社の貸借対照表記載の純資産を株式価値と評価する手法

- 純資産の実績値は客観的であるため、非上場会社の企業価値評価においては一つの基準とされる

- M&Aは対象会社の将来性を見込んで行われることを鑑み、企業価値評価は対象会社の将来の成長を加味したベースで行われるべきであるため、他の手法での評価よりも低い価値評価となることが多い

■ 修正純資産法

- 対象会社の簿価純資産に対して、一定の調整事項を加味して株式価値を分析する方法

- 実務的には、年倍法と呼ばれる、純資産に将来3~5年間の見込み営業利益を加算して評価を行う方法が使用されることが多い

- DDで識別された含み損益や簿外債務等の時価評価に加え、将来性やリスクに関する事項を加味することで、簿価純資産の硬直性をカバーする手法

- 調整の入れ方によっては評価が恣意的になるケースがある

■ 時価純資産法

- 対象会社の資産および負債を時価評価した上で、修正後の純資産を基準に株式価値を分析する手法

- 清算価値で分析する場合は清算価値法と称されることがある

- DDで識別された含み損益や簿外債務等が調整要因となる

まとめ

M&Aプロセスにおいて、買手・売手の双方にとって企業価値評価の持つ役割は大きく、事前分析、投資意思決定の局面で必須の検討事項となります。

算定される「価値」は、結果を使用する人の立場や状況によって大きく変動するものであり、価値評価にあたっては、その目的、対象会社の特徴や事業リスク、相手方の主張ポイントを想定し、予め評価前提の根拠を明確にしておくことが交渉上重要になります。

そのため、経験豊富な第三者によるアドバイザーの価値評価レポートを入手したり、企業価値向上の施策についてアドバイスをもらうことも助けになることが多いです。

企業価値評価は単純な計算作業ではなく、その後の価格交渉戦略も含めた一連の検討の礎とするためには、対象会社の事業内容、財務情報、事業計画およびその背景、競合やマーケットの環境、将来の成長性等、さまざまな要素について理解を深めることが重要となります。

当社では、企業価値評価のみでのサポートはもちろん、その後の契約交渉まで見据えた一気通貫で支援させていただいておりますので、ご不明点等があればまずはお気軽にご相談ください。

LINE無料相談受付中!

S&Gパートナーズ株式会社はLINE公式アカウントを開設しました。

以下のQRコードを読み取っていただくか「友だち追加」ボタンを押していただくことで、お気軽に無料でご相談いただけます!

この記事を書いたのは

S&Gパートナーズ株式会社

代表取締役

税理士・公認会計士

有限責任監査法人トーマツでの勤務の後、M&AブティックファームおよびデロイトトーマツファイナンシャルアドバイザリーでのM&Aアドバイザリー経験を経てS&Gパートナーズ株式会社および志村俊光税理士・公認会計事務所を設立。

M&Aアドバイザリー業務・財務デューディリジェンス・企業価値評価業務の経験と会計プロフェッショナルとしての知識を活かし、会計・税務の高い専門性を要するM&A取引のアドバイスを得意とする。

税理士登録番号: 144964

公認会計士登録番号: 32131