DCF法による企業価値評価を詳細に解説!必要な情報や計算手順について詳しく説明します

企業価値評価において、DCF(Discounted Cash-Flow)法は代表的な評価手法であり、主に一定程度規模のあるM&A取引において主要な価値評価方法として広く用いられます。

DCF法による計算にあたっては、複数の情報や要素を整理する必要があり、複雑な計算仮定が存在しますが、基本的な考え方や計算手順を理解すれば、買収価格の算定のみならず、投資評価や管理の場面でも役に立ちます。

本稿ではDCF法による企業価値評価の手順や、メリット・デメリット、適用するにあたって必要な情報について解説します。

目次

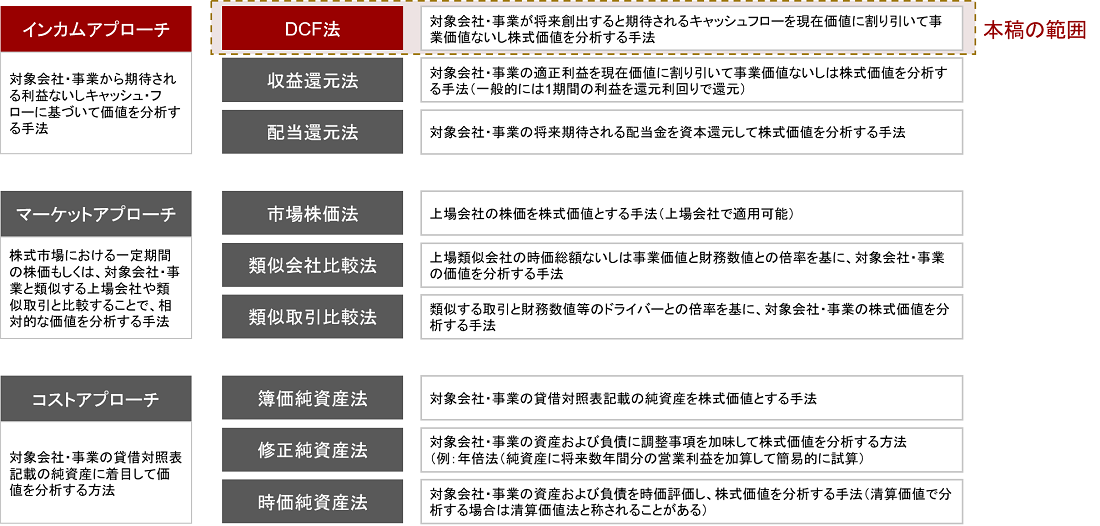

DCF法とは

DCF法とは、インカムアプローチに分類される企業価値評価手法のひとつで、買収対象となる企業や事業が将来生み出すキャッシュフローを現在価値で集計することによって企業価値を算定する手法です。

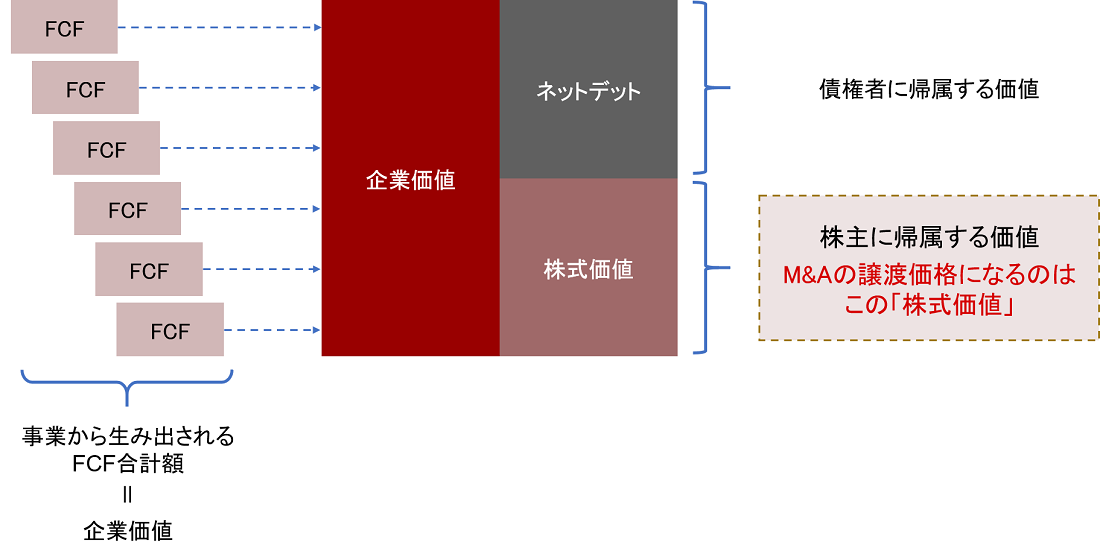

DCF法では、将来のフリーキャッシュフロー(FCF)を現時点の価値に引き直した上で集計することで、企業価値を算出し、そこからネットデット(純有利子負債)を減算することによって、最終的に株式価値を算定することが計算手順となります。

(厳密には、DCF法によって計算されたFCFの現在価値を「事業価値」と呼びますが、本稿では非事業用資産が存在しないものとし、「事業価値=企業価値」と扱い、説明を割愛します。)

なお、M&Aにおける価値評価において、最終的な買収価格に結び付くのは「株式価値」となります。

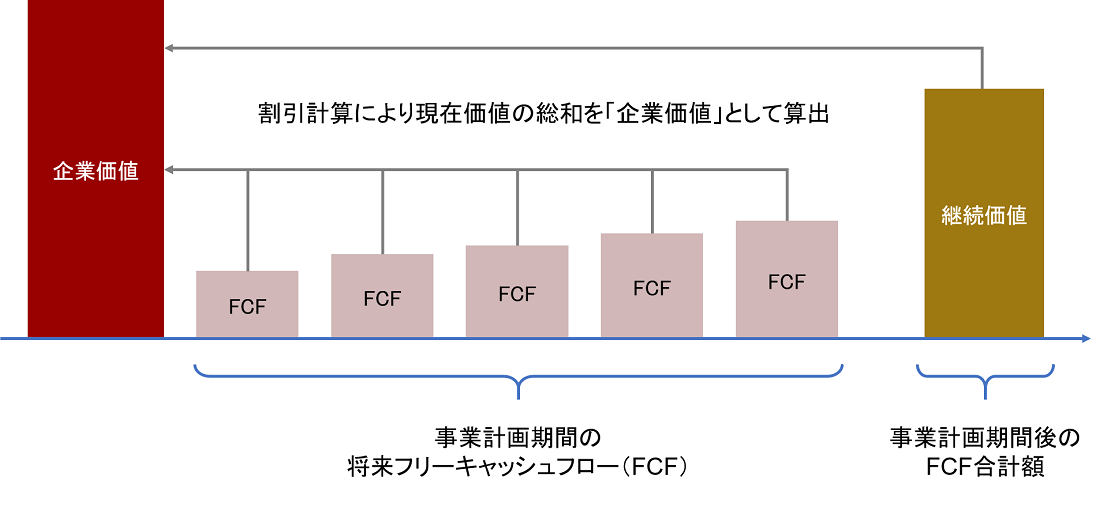

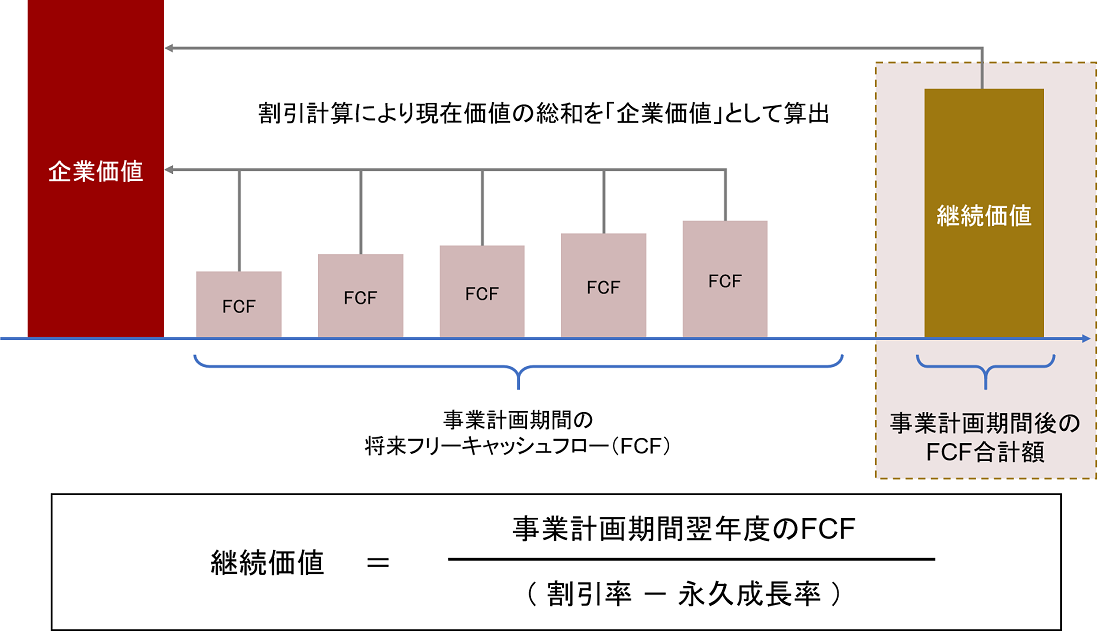

DCFで特徴となるのは、将来数年間(3~5年間程度)のフリーキャッシュフローを集計することに加え、当該計画期間以後のフリーキャッシュフローの合計額を継続価値として推計し、現在価値の計算に含めることです。

つまり、永久に事業活動を継続することを前提として、3~5年間の事業計画期間のみではなく、その先までのフリーキャッシュフローを価値評価に含める評価手法ということになります。

将来3~5年間のフリーキャッシュフローの計画値と継続価値を、買収対象の資本コストや市場データをもとに算定した割引率(後述)を用いて、現在価値に割引計算を行います。

企業価値の算定後は、企業価値からネットデット(純有利子負債)の金額を差し引くことにより、株式価値を算定します。

DCF法の適用にあたって必須となる情報

DCFを適切に適用するには、評価対象となる会社について以下の情報が必要となります。

特に、事業計画は合理的に達成可能な内容であることが重要であり、根拠の乏しい高い成長率を見込むような内容である場合は、評価時点の純資産額や他の企業価値手法を適用した場合の価値評価結果を大きく超える試算結果となることが多いです。

このように、信頼性の高い事業計画を準備する必要があるという点が、中小企業のM&AにおいてDCF法があまり適用されていない主な理由であると言われています。

■ DCF法の適用に必須となる情報

- 将来3~5年間の事業計画

- 評価基準日の財務諸表

- 設備投資計画および減価償却計画

- 運転資本の主要な回転期間(売掛金、棚卸資産、買掛金等)

- 有利子負債および現金及び現金同等物の残高金額

- 実効税率に関する情報

- 市場データ(市場リスクプレミアム、ベータ、負債利子率、リスクフリーレート等)

■ DCF法による評価の妥当性を裏付ける情報

- 事業計画における成長性に関する根拠(市場調査レポート、直近および将来の需要・供給に関するデータ、競合の分析、対象会社の経営戦略等)

- 過年度の財務諸表

- 他の企業価値評価による試算結果(純資産、類似会社比較法、類似取引比較法等)

DCF法のメリット・デメリット

上記の特徴や計算方法から、DCFには以下のようなメリット・デメリットがあります。

■ DCF法のメリット

- 買収対象となる企業や事業の将来性を価値評価に含めることが可能

M&Aは買収対象の将来性に対する投資であるため、将来性を評価に含めることが合理的 - 企業価値評価に広く使われている手法であり、買収価格交渉のベースとしても使用しやすい

■ DCF法のデメリット

- 将来3~5年間における合理的な事業計画が必要

- 事業計画における成長率、設備投資、割引率等の計算要素に、複数の仮定が置かれるため、評価結果が恣意的になりやすい

- 計算が複雑であり、評価結果の検証が難しい

特に、事業計画や計算に用いる各種仮定の合理性が重要であり、それらの情報を満足に得られる状況であれば、DCFは論理的には最も適切な評価手法と言えるケースが多いです。

DCF法による計算ステップ

前述のとおり、M&Aにおいて買収価格の参考情報となるのは、「株式価値」の金額です。

DCF法において、将来フリーキャッシュフローの現在価値として直接算定されるのは「企業価値」となりますが、そこからネットデット(純有利子負債)を差し引き、「株式価値」を算定するまでが一連の計算プロセスとなります。

フリーキャッシュフローの考え方

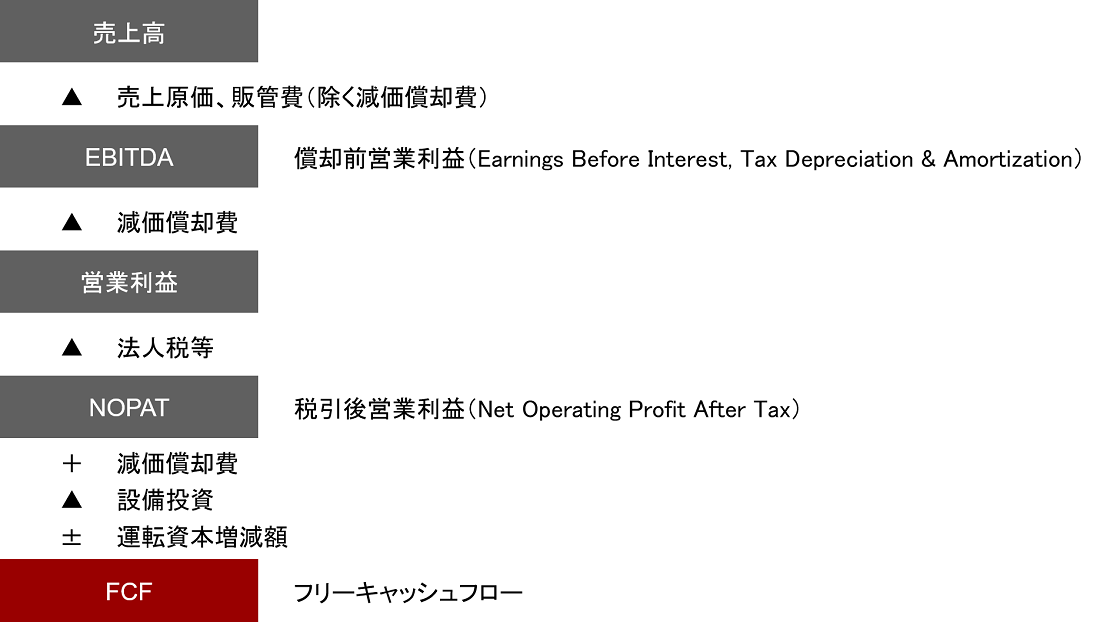

■ フリーキャッシュフローの全体観

フリーキャッシュフローとは、簡便的には、営業キャッシュフロー+投資キャッシュフローと表されますが、DCF法の計算においては、売上高や営業利益の財務数値を基準とすると以下のように計算されます。

主要な計算要素について、以下で解説します。

■ NOPAT(税引後営業利益)

NOPATとは、Net Operation Profit After Taxの略で、税引後営業利益を指し、

NOPAT = 営業利益-(営業利益×実効税率) で算定されます。

ここで、実効税率とは、会社が利益の金額に対して負担する税金の割合を意味しますが、法人税の他、住民税や事業税を含んだ税金を合計したものとなります。

■ 減価償却費

有形固定資産から生じる減価償却の他、のれんや無形資産から生じる償却費を含めます。

損益計算書上は費用として計上されているものの、現金支出と伴わない、いわゆる非現金支出費用について、営業利益を起点としてキャッシュフローベースに調整を行います。

計画上の減価償却数値であるため、事業計画上の設備投資から新たに生じる減価償却費を含める点に留意が必要です。

■ 設備投資

将来3~5年間の事業計画上の設備投資金額を見積り、DCF法の計算に使用します。

事業計画における売上・利益の成長を達成するに足る設備投資額を合理的に見積ることがポイントであり、過年度の設備投資周期なども考慮して計画数値を策定します。

継続価値の算定にあたっては、将来事業が成熟した段階における更新・修繕等に要する設備投資額を推定し、計算に使用します。

■ 運転資本の増減額

事業計画期間における運転資本金額を各勘定科目について個別に計算することも考えられますが、通常は、過年度の運転資本残高と売上高・売上原価を用いて、運転資本回転期間を算定し、それに基づき将来の運転資本残高の推定計算を行います。

(例)売掛金の場合、「売掛金残高÷売上高」によって売掛金回転期間を算定し、当該回転期間を事業計画の各年度の売上高計画値に乗じることによって、将来の売掛金残高を推定

推定計算の基となる運転資本回転期間の算定には、財務実績は、過去3年間程度の平均値や直近年度1年分の実績値が使用される場合が多いです。

事業計画期間における各年度の運転資本推定金額の増減を算定し、各年度のフリーキャッシュフローに加減算します。

ここで間違いやすいポイントとして、売掛金や棚卸資産といった資産項目が増加する場合はフリーキャッシュフローの減算要因となり、仕入債務のような負債項目が増加する場合は加算要因となります。

(キャッシュフロー計算書の間接法と同様の考え方)

割引率

DCF法に用いる割引率は、投資家(株主および銀行)に対する資本コストと同義と考えられます。

株主や銀行といった投資家は、事業のリスクに見合うリターンを求め出資を行っているという前提で、将来得られるキャッシュフローの現在価値への割引計算にあたっては、それら投資家が期待するリターンが投資利回り、すなわち割引率と一致するという考え方に基づいています。

DCF法による計算においては、投資家の区分を株主および債権者(銀行等)に大きく分けて、対象会社の資本構成(株主資本割合および負債割合)に応じて加重平均した資本コストを割引率として使用します。

これを加重平均資本コスト(WACC: Weighted Average Cost of Capital)と呼びます。

WACCの計算は、株主および債権者に対するリターンをそれぞれ算定し、対象会社の資本構成に応じて加重平均値を採る方式が用いられます。

なお、株主に対するリターンの算定には、CAPMというファイナンス理論に基づく計算方法が適用されます。

(WACCの概念および計算方法については、別記事にて個別に解説します。)

継続価値

継続価値は、事業計画最終年度以降も一定の成長率でフリーキャッシュフローが成長するという前提で、永久的に継続する事業から生じる将来キャッシュフローの現在価値の総和として計算されます。

ここで使用する永久成長率は、インフレ率や長期的な市場成長率をベースとするケースが多く、市場が日本の場合は0%付近の成長率を採用することが多いです。

計算式が表すとおり、永久成長率が大きくなるほど、継続価値算定上の分母が小さくなり、価値は大きく計算されます。

DCF法による企業価値評価では、この継続価値が企業価値の大部分を占めることが多く、事業計画最終年度のフリーキャッシュフロー、割引率、永久成長率の設定の仕方により、価値評価結果が大きく変わるため、適用するパラメータは合理的な裏付けのあるものを検討することがポイントです。

ネットデット(純有利子負債)

ネットデット(純有利子負債)は、基本的には貸借対照表における有利子負債残高と現金及び現金同等物残高との差額から算定されます。

それ以外にも、運転資本に分類されず、ネットデットと近い性質を持つ貸借対照表項目を、デットライクアイテム、キャッシュライクアイテムとして、ネットデットに含める場合があります。

ネットデットに含まれる典型的な項目例

■ 決算書ベースの純有利子負債

・有利子負債

- 借入金

- 社債

- リース債務

・現金および現金同等物

- 現金預金

- 有価証券

■ ネットデットに含まれると考えられるデットライクアイテム

・運転資本には含まれない未払金(設備投資関連、未払配当金等)

・退職給付引当金・役員退職慰労引当金

・その他非事業関連引当金(係争、リストラ引当金など)

・資産除去債務

・非支配株主持分

・偶発債務、簿外債務 等

企業価値からこのネットデットを差し引くことで、株式価値が算定されます。

(企業価値 = 事業計画期間におけるフリーキャッシュフロー + 継続価値の現在価値の総和)

(株式価値 = 企業価値 - ネットデット)

まとめ

本稿では、企業価値評価において広く適用されるDCFの計算手順について、詳細に解説しました。

中小企業のM&Aにおいては、将来数年間の事業計画などの情報が整備されておらず、DCF法を適用できないケースはあるものの、DCF法は対象会社や対象事業の将来キャッシュフローに着目する企業価値手法であるため、適切に適用する限りは、非常に論理的かつ合理的な評価方法と言えます。

企業価値評価の適用手法や計算結果に正解はなく、実務上の買収価格の決定は、ある程度売手および買手両者の意向が反映されてきます。

場合によっては、DCFを適用することが適切とも適切ではないとも判断される場合があり、状況や評価対象の性質を踏まえながら、適切なアプローチによって価値評価を行うことが必要です。

企業価値評価の結果は、M&Aにおいては契約交渉の基礎ともなり得るものであり、適切な手法の選択・正確な計算とともに、価値評価結果に基づく交渉プランの立案までセットで検討されるべきです。

当社では、企業価値評価を含むM&A全体プロセスを広く熟知する専門家が、契約交渉や契約書作成までをワンストップで支援させていただいております。

企業価値評価、DCF法の計算方法、その他M&Aプロセス全般に関するご不明点等がありましたら、お気軽にご相談ください。

LINE無料相談受付中!

S&Gパートナーズ株式会社はLINE公式アカウントを開設しました。

以下のQRコードを読み取っていただくか「友だち追加」ボタンを押していただくことで、お気軽に無料でご相談いただけます!

この記事を書いたのは

S&Gパートナーズ株式会社

代表取締役

税理士・公認会計士

有限責任監査法人トーマツでの勤務の後、M&AブティックファームおよびデロイトトーマツファイナンシャルアドバイザリーでのM&Aアドバイザリー経験を経てS&Gパートナーズ株式会社および志村俊光税理士・公認会計事務所を設立。

M&Aアドバイザリー業務・財務デューディリジェンス・企業価値評価業務の経験と会計プロフェッショナルとしての知識を活かし、会計・税務の高い専門性を要するM&A取引のアドバイスを得意とする。

税理士登録番号: 144964

公認会計士登録番号: 32131