税制適格組織再編とは?M&Aのスキーム検討にも重要な税務論点を解説します!

税務の取り扱いはM&Aの検討および実行においては切り離せない論点です。

M&Aに関わる税務上の論点として、税制適格要件を充たすかどうかというものがあり、M&Aのスキームにおいて一定の要件を充たすことで、株式譲渡損益の繰延や繰越欠損金の引継ぎといったメリットを享受することが可能です。

税制適格組織再編は、主にグループ会社内の組織再編の場面で使用される制度ですが、要件を充たせばグループ外の合併でも適用することができるため、M&Aのスキーム選択にあたって知っておくと役に立つことがあります。

本稿では、税制適格組織再編の適用要件および実務上のポイントをわかりやすく解説します。

目次

税制適格組織再編とは

組織再編行為の前後で、一定の要件を充たす場合、移転資産の譲渡損益および売手となる株主・企業に対する課税を繰り延べることが可能となり、それを「税制適格組織再編」と言います。

税制適格要件を充たすと、譲渡損益に対する課税の繰延、移転資産の簿価での引き継ぎ、吸収合併で被合併会社に繰越欠損金がある場合は存続会社で引き継ぎ利用可能、といった税務面の優遇措置を受けることができます。

これに対して、適格組織再編に該当しない場合は、原則どおりに時価で資産の移転が行われたものとされ、譲渡損益の発生およびそれに対する課税があります。

この原則的な取り扱いを「非適格組織再編」と言います。

|

|

売手 |

買手 |

|

税制非適格組織再編 |

譲渡損益を認識 |

時価による取得 |

|

税制適格組織再編 |

譲渡損益を繰延 |

簿価による取得 |

税制適格組織再編の対象スキーム

税制適格組織再編を利用できるスキームには、主に以下があります。

適格組織再編の要件のひとつに金銭等不交付要件というものがあり、適格組織再編の適用を受けるためには、原則として再編の対価を株式とする必要があります。

そのため、現金を対価として行われる株式譲渡や事業譲渡は対象となりません。

(以下で挙げるスキームの他、スクイーズアウト(支配株主が強制的に他の株主から株式を買い取る行為)を行う際にも、一定要件を充たせば税制適格とされる場合がありますが、本稿では割愛します。)

- 合併

合併は、会社が他の会社の権利義務の全部を承継し、一つの会社になる方法です。異なる2社以上の会社が合併して新会社となる新設合併と、会社が既存の他社に吸収される形式で一つの会社になる吸収合併があります。 - 会社分割

会社分割は、会社が事業に関して有する権利義務の全部または一部を切り離し、他の会社に承継させる方法です。分割先を新設会社とする新設分割と、分割先を既存会社とする吸収分割があります。 - 株式交換

株式交換は、会社が他の会社の発行済株式の全てを取得し、100%子会社とする組織再編手法です。

株式の取得対価は、自社や子会社の株式とすることも、現金とすることも可能です。 - 株式移転

株式移転は、1または2以上の株式会社がその発行済株式の全部を新たに設立する株式会社に取得させることにより、完全親子会社関係を作る組織再編手法です。2社以上の株式会社が共同で親会社を設立することを共同株式移転といい、持株会社化のスキームで用いられます。

- 現物出資

現物出資は、金銭以外の資産をもって会社に出資をする行為を言います。

事業用資産を他の会社に出資し当該会社の株式を受け取ることで、会社分割に近い組織再編を行うことが可能です。 - 現物分配

現物分配は、剰余金の配当を金銭以外の資産をもって行う行為を言います。

保有するグループ会社の株式を配当の形式で他のグループ会社に移管する場合などに用いられます。

M&Aスキームの解説についてはコチラ

税制適格組織再編の適用要件

税制適格組織再編と認められるためには、複数の要件を充たす必要があります。

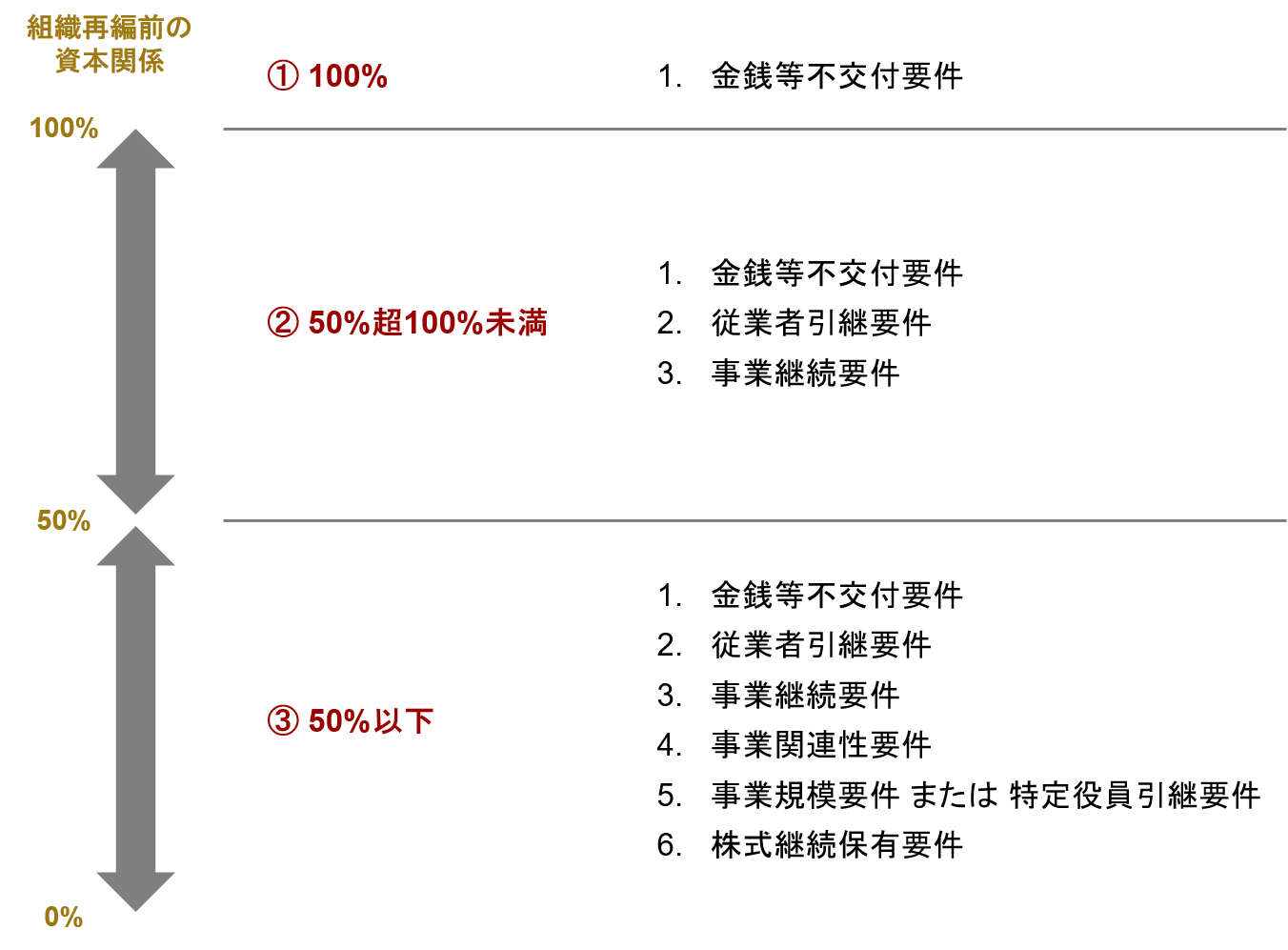

当該要件は、組織再編の当事者となる会社間での、組織再編実行前からの持株比率に応じて異なります。

多くの適格組織再編は、以下で示す①②のグループ内組織再編ですが、要件を充たせばグループ外での組織再編においても税制適格とすることができます。

① 100%支配関係(完全支配関係)のあるグループ内での組織再編

② 50%超100%未満の支配関係があるグループ内での組織再編

③ 50%以下の持株比率またはグループ外企業との組織再編

ただし、もともとの持株比率が少なくなるにつれて、つまり①完全支配関係、②50%超100%未満、③50%以下と、従前の資本関係に係る状況が変わるにつれて、充たすべき要件が多くなり、税制適格組織再編の適用のハードルが上がります。

※ 本稿で記載する適格組織再編の要件は、説明が複雑にならないことを目的に、合併や会社分割などのスキーム毎にケース分けを行わず、一般化した内容や言い回しとなっている点にご留意ください。

税制適格組織再編の要件-① 100%支配関係(完全支配関係)のあるグループ内での組織再編

- 金銭等不交付要件

完全支配関係がある会社間の組織再編で、親会社の株式以外の資産が対価として交付されないこと

100%の支配関係がある会社間の組織再編においては、充たすべき要件が少なく、基本的に株式のみを組織再編の対価とし、その後も完全支配関係が継続するという点が充たされれば、適格要件を充足することになります。

税制適格組織再編の要件-② 50%超100%未満の支配関係があるグループ内での組織再編

- 金銭等不交付要件

支配関係がある会社間の組織再編で、親会社の株式以外の資産が対価として交付されないこと - 従業者引継要件

組織再編の対象となった会社(被合併法人等)の従業員の概ね80%以上に相当する数が、引き続き再編後の会社の業務に従事することが見込まれること - 事業継続要件

組織再編の対象となった会社(被合併法人等)が営む主要な事業が、引き続き再編後の会社において営まれることが見込まれること

50%超100%未満の支配関係があるグループ会社間の組織再編においては、①の完全支配関係がある再編における適格要件に加え、組織再編の対象となる会社の従業員の80%以上を引き継ぐことと、事業を継続することが要件とされます。

税制適格組織再編の要件-③ 50%以下の持株比率またはグループ外企業との組織再編

- 金銭等不交付要件

組織再編において株式以外の資産が対価として交付されないこと - 従業者引継要件

組織再編の対象となった会社(被合併法人等)の従業員の概ね80%以上に相当する数が、引き続き再編後の会社の業務に従事することが見込まれること - 事業継続要件

組織再編の対象となった会社(被合併法人等)が営む主要な事業が、引き続き再編後の会社において営まれることが見込まれること - 事業関連性要件

組織再編の当事者となる会社間で、主要な事業同士が相互に関連するものであること - 事業規模要件 または 特定役員引継要件

以下のいずれかを充たすこと

・組織再編の当事者となる会社間の事業規模の差が概ね5倍以内であること

(事業規模の判定は、売上高・従業員数・資本金のいずれかの指標で5倍以内の要件を充たせば足りる)

・組織再編の対象となる会社(被合併法人等)の特定役員(常務取締役以上)が再編後の会社の特定役員になる見込みであること

- 株式継続保有要件

組織再編において交付される株式について、組織再編の対象となる会社(被合併法人等)の支配株主に交付されるものの全部が当該支配株主により継続して保有されることが見込まれていること

(例:吸収合併において被合併法人の株主に合併法人株式が交付される場合、被合併法人の支配株主は、交付される合併法人の株式を1株も売らずに保有し続けることが求められる)

上記のうち1~3の要件は、②の50%超の支配関係がある場合の要件と同じ考え方です。

それに加え、事業の関連性、事業規模の差が5倍以内 または 主要役員の引継ぎ、主要株主による株式の継続保有が要件とされます。

このように、資本関係が薄い会社間の再編においては、充たすべき要件が多くなります。

また、そのようにもともとの資本関係がない または 小さい状況においては、売手と買手との間の意向にも対立が生じる可能性が高くなりますので、税制適格組織再編の適用が難しくなります。

例えば、グループ外企業との吸収合併において、買手にとっては資産の簿価引継ぎや繰越欠損金を引き継ぐメリットを享受したいと考える一方、売手は存続会社の株式よりも現金を対価として受け取りたいと考えるような場合には、適格合併を適用するためには金銭等不交付要件の面で両者間の交渉と調整が不可避となります。

適格合併における繰越欠損金の利用制限

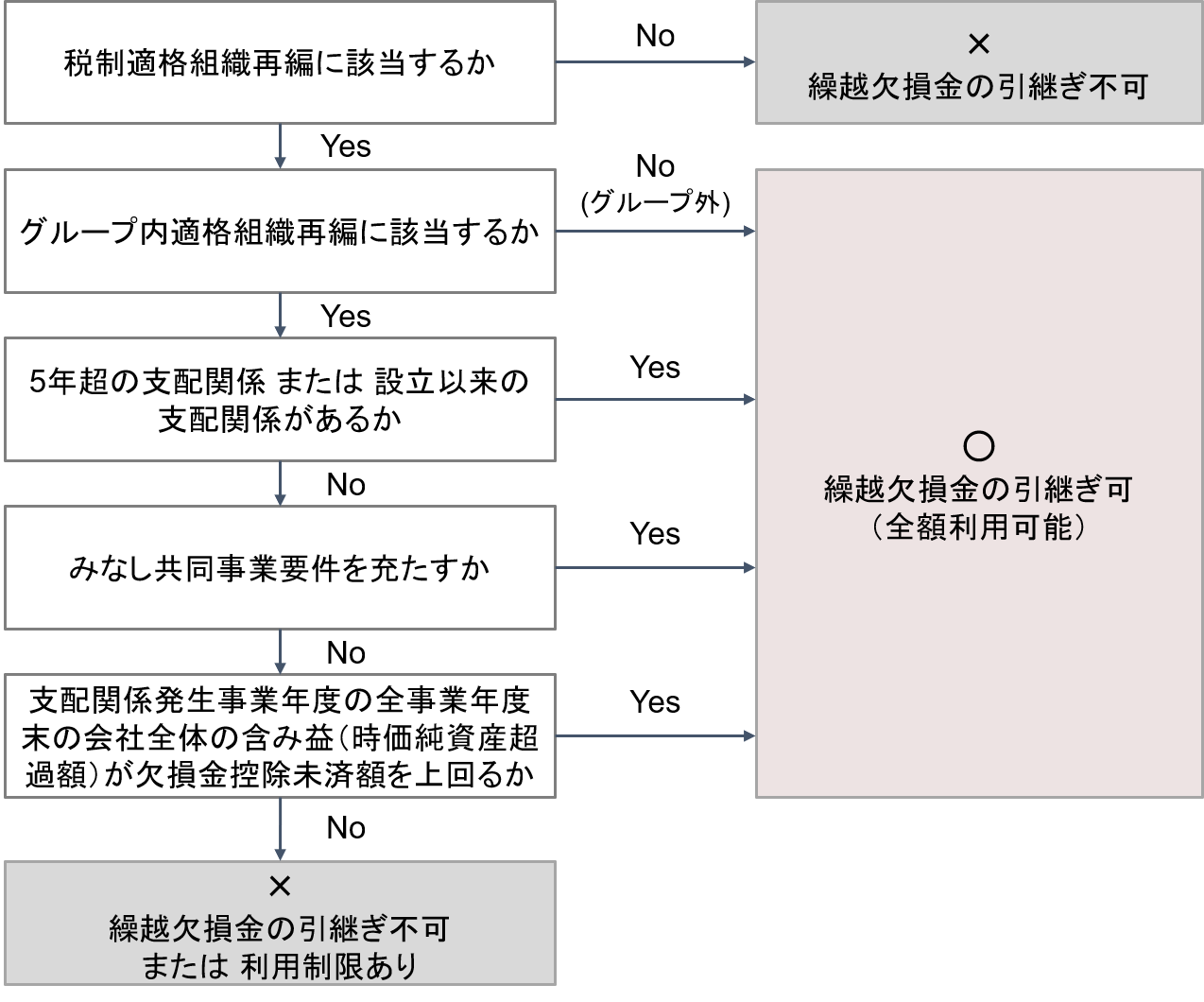

組織再編スキームのうち、適格吸収合併の場合でかつ被合併会社に繰越欠損金がある場合には、当該繰越欠損金を合併後の存続会社に引き継ぐことができるケースがあります。

そうすることによって、合併後の期間で生じた存続会社の課税所得を少なくし、節税効果を得られるため、吸収合併においては繰越欠損金の引継ぎ可否は重要な論点です。

具体的には、以下フローチャートに示すとおりに、繰越欠損金の引継ぎには要件があります。

グループ内の適格合併に該当するケースで、多額の繰越欠損金を有する会社を買収し、その会社を吸収合併することによって繰越欠損金のみを引き継ぐような不当な租税回避を防止する目的で、一定の要件に当てはまる場合は適格合併であっても繰越欠損金の利用制限が課せられることになっています。

※ 上記フローチャートのうち、みなし共同事業要件とは以下の1~3 または1・4の要件を充たすことを言います。

- 事業関連性要件

合併法人と被合併法人の主要事業が相互の関連すること - 規模要件

合併法人と被合併法人の規模(売上・従業員数・資本金)の差が5倍以内であること - 規模継続要件

合併法人と被合併法人との間で支配関係が生じた時点から継続的に事業が営まれており、被合併法人の規模(売上・従業員数・資本金)が2倍以上変化していないこと - 特定役員引継要件

2および3を充たさない場合には、合併法人と被合併法人の特定役員(常務取締役)が合併法人の特定役員に就任することが見込まれていること(支配関係が生じた日時点でそれぞれの経営に従事していた役員等である必要がある)

まとめ

税制適格要件を充たすことで、譲渡益課税の繰延や繰越欠損金の引継ぎなど、税務上のメリットを得られることがありますが、適用可否の判定にあたっては税務上やや複雑な要件の充足を確認する必要があります。

また、税務上の判断を要することに加え、組織再編に関する税制は頻繁に税制改正が行われる分野であるため、詳しい専門家へのご相談をおすすめします。

適切な検討を行わずM&Aやグループ内の組織再編を進めることで、得られたはずの税務メリットを見逃したり、不適切な税制の適用によって将来的に思わぬ課税が行われてしまうリスクもあります。

そのようなリスクを軽減するためにも、M&Aのアドバイザーを選ぶ際のポイントのひとつに、「税務に強い」という点は非常に重要であると言えます。

当社は、M&Aに詳しい税理士・公認会計士がプロセス全般にわたって支援させていただいておりますので、ご不明点等がありましたらまずはお気軽にご相談ください。

LINE無料相談受付中!

S&Gパートナーズ株式会社はLINE公式アカウントを開設しています。

以下のQRコードを読み取っていただくか「友だち追加」ボタンを押していただくことで、お気軽に無料でご相談いただけます!

この記事を書いたのは

S&Gパートナーズ株式会社

代表取締役

税理士・公認会計士

有限責任監査法人トーマツでの勤務の後、M&AブティックファームおよびデロイトトーマツファイナンシャルアドバイザリーでのM&Aアドバイザリー経験を経てS&Gパートナーズ株式会社および志村俊光税理士・公認会計事務所を設立。

M&Aアドバイザリー業務・財務デューディリジェンス・企業価値評価業務の経験と会計プロフェッショナルとしての知識を活かし、会計・税務の高い専門性を要するM&A取引のアドバイスを得意とする。

税理士登録番号: 144964

公認会計士登録番号: 32131