株主間契約(SHA)のポイントは?M&A実務において重要な論点について詳しく解説します!

M&Aによって会社の株式を取得した後において、買手の他に株主が存在する場合には、会社の株主としての権利は原則として会社法の規定に従うことになります。

一方で、各株主が持つ役割や少数株主の権利保護といった観点から、会社法の原則的取り扱いとは異なる取り決めを株主間で定めるニーズが生じる場合があります。

株主間契約とは、そのような複数の株主が存在する状況において、共同で事業運営を行っていく上でのルールを決定する契約のことを言います。

本稿では、株主間契約において一般的に定められる内容をM&A実務上のポイントとともに解説します。

目次

株主間契約とは

株主間契約とは、ある会社に対する出資や株式譲受により対象会社の株主となる投資家が、他の既存株主との間で、出資比率・出資後のガバナンス・株主権の行使等について取り決めを行う契約のことを言います。

複数の株主が共同で事業運営を行うにあたっての協定を意味するため、株主間協定とも呼ばれます。

■ 株主間契約が締結されるケース

株主間契約は、既存株主が複数いる会社の株式を一部の株主から取得する場合や、売手となる株主からその保有する株式の一部を取得する場合において、M&A実行後に引き続き他の株主が存在する場合に、株主間で締結される契約であり、一般的に以下のケースで締結されることが多いです。

- 合弁会社(JV)の設立

- 株式の一部売却

- ベンチャー企業への出資

- 吸収合併で存続会社の株式を消滅会社株主に交付し共同で存続会社の株主になる場合

- 小規模の同族会社

なお、上場会社においては、1社が親会社として株式の過半数を持つケースはあるものの、通常は無数の株主が存在し複数の株主が大株主となるケースは稀であるため、主として非上場会社の株主が利用する契約です。

■ 株主間契約の締結のタイミング

株主間契約は、株式譲渡契約と併せて締結され、当該株式譲渡のクロージングのタイミングで効力を持たせることが一般的な流れです。

その他にも、株式譲渡契約の中で、株主間契約のクロージング時点までの締結をM&A取引の前提条件として、その他のクロージング手続と並行して株主間契約の交渉・締結を完了させることもあります。

株式譲渡契約(SPA)についての解説はコチラ

■ 株主間契約の当事者

株主のみが当事者となり、対象会社は当事者とならないケースが多いが、対象会社の事業運営を直接的に拘束するため、対象会社も契約の当事者に含めることもあります。

株主間契約の目的

■ 議決権に基づく多数決の原則を修正

会社の運営や会社資金の使い方のうち、重要事項は株主総会の決議事項とされ、議決権の多い株主ほど影響力を持つことになります。

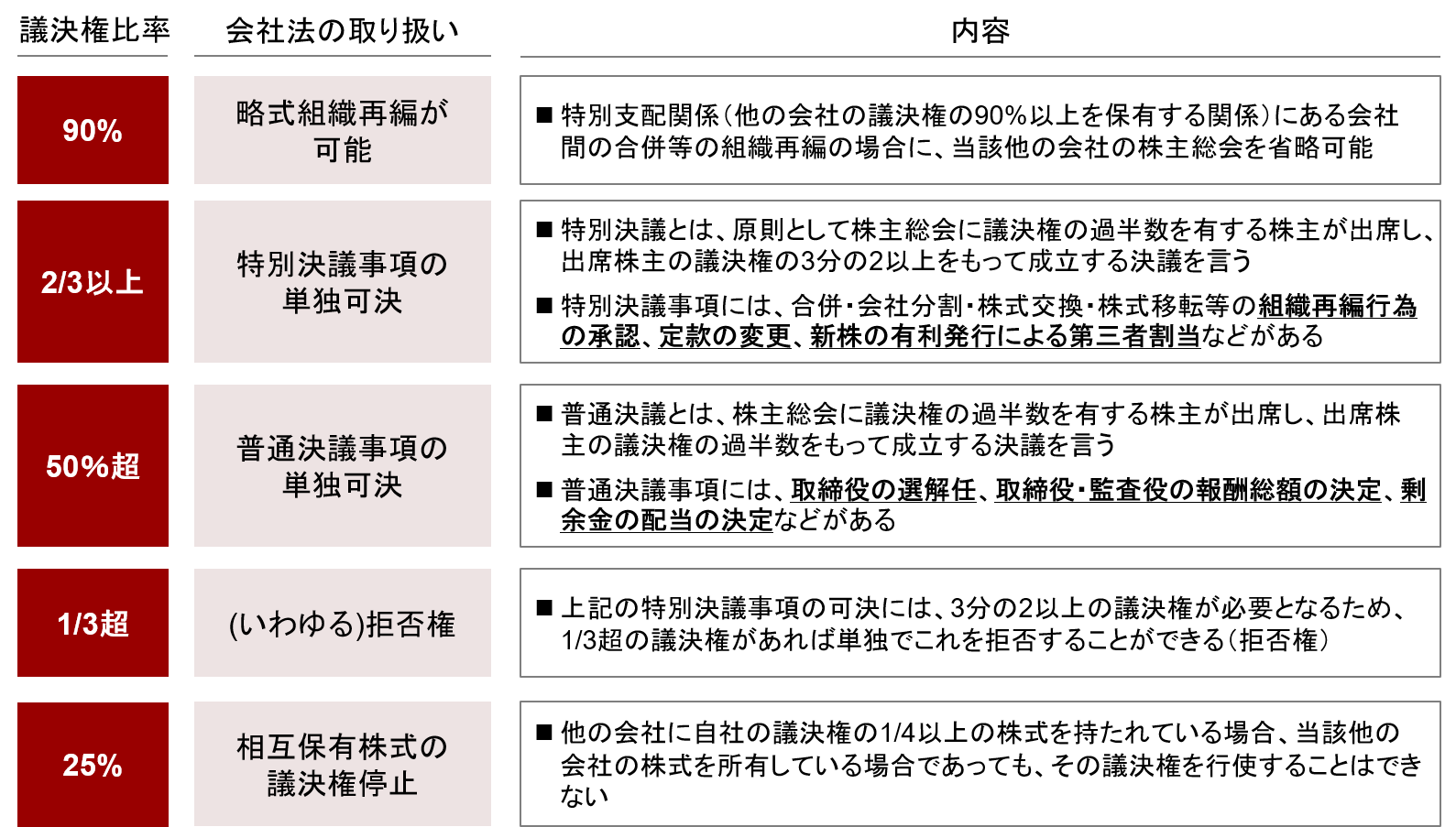

このように、株主間契約で個別の取り扱いを定めない場合は会社法の規定に基づき、株主総会の決議事項は重要性に応じて主に普通決議・特別決議によって決定されることとなります。

ここで、株主間契約を締結することによって、会社法の原則的な定めとは異なる内容で、株主間で権利の内容を定めることが可能となります。

株主間契約に定める事項としては以下の例があります。

- 取締役の決定権

- 株式の譲渡制限

- 株主間で同意が必要な事項・株主の決議事項に対する拒否権

- 会社の経営への関与

- 株式売却に関する権利

- 株主間で合意が行われない場合(デッドロック)の解決方法 等

これらの項目は株主間契約の中で詳細に規定されるものであり、必要な内容は案件の性質や各株主の役割等によってケースバイケースとなります。

■ 株主の義務を規定

株主間契約には、契約の中で株主間の協力義務、誠実協議義務、増資の際の資本注入義務等の義務を規定することによって、各株主の会社運営や経営へのコミットメントを高める効果もあります。

株主間契約の内容

株主間契約では、会社運営、株式、その他に関する内容を株主間で合意し、契約に盛り込んでいきます。どの内容を取り入れるかは、各株主の役割・事業への関与度合・議決権とのバランス・事業運営上の必要性等を考慮して必要な内容を株主間で協議をして決定します。

一般的に、以下の項目が株主間契約の条項として検討されます。

①持株比率

- 各株主の持株比率、出資額、出資株式数

- 持株比率維持

- 追加出資義務、新株発行における引受の権利

②会社の運営方法・重要事項の決定

- 取締役の総数および各株主が指名できる取締役の人数

- 代表取締役の指名権

- 重要事項の決定方法

– 株主総会の決議事項・決議要件

– 取締役会の決議事項・決議要件

– 株主間の同意が必要な事項(株主間同意事項) - 配当の方針

③株式譲渡に関する制限・義務

- 株式の譲渡制限の設定

- 先買権(Right of First Refusal)

- 売却参加権(Tag Along Right)

- 売却請求権(Drag Along Right)

④株主間契約の解消(Exitの方法)

- 第三者への株式売却

- 一方当事者による他の当事者からの株式買取の権利(コールオプション)

- 一方当事者による他の当事者に対する株式売却の権利(プットオプション)

- 会社による自己株式取得

- 会社の解散・清算

⑤デッドロックへの対応

- 事前措置: 株主協議機関や段階的協議機関の設置など株主間協議の枠組み

- 事後措置: 協議義務、仲裁、反対株主による株式売渡請求権などデッドロック解消方法

⑥その他一般条項

- 競業避止

– 対象業務範囲の制限

– 時間的制限

– 地理的制限 - 知的財産権に関する取り決め

- 株主間契約の修正・変更の手順

- 誠実協議義務

- 紛争解決の方法(裁判所・仲裁機関)

ここまでが株主間契約の概要・目的・記載事項の例となります。

以下では、株主間契約の項目における実務上のポイントについて解説します。

ここまでの内容でご不明点等があれば、お問い合わせフォームからお気軽にご質問ください。

株主間契約のポイント ①持株比率

株主間契約を結ぶ場合であっても、会社法上の普通決議・特別決議のボーダーである議決権比率50%超・2/3以上の確保は非常に重要な意味を持ちます。

特に、取締役会設置会社においては、取締役の過半数を選任できる権利は重要です。

この点、株主間契約における実務では、各株主が選任できる取締役の数は、その出資比率に応じて与えられることが通常であるため、持株比率の大きさは株主間契約が締結される場合であっても、直接的に会社経営に対する影響力に結びつきます。

(株主間での合意があれば、別の取り決め(例えば各株主が同数の取締役を選任するといった方法)も可能ではあります。)

そのため、株主の中で特に経営・技術・ノウハウ等の面でキーとなる株主が存在する場合は、当該株主には議決権の過半数を確保させることが、経営効率や各株主の納得の観点で望ましいと言えるでしょう。

一方で、上記のとおり、過半数を出資する株主は、過半数の取締役を選任し、代表取締役をその中から選任して、会社経営の主導権を握ることができることになるため、他の少数株主の経営参加権確保のための工夫を株主間契約の中で行う必要があります(後述の②株主間同意事項、⑤デッドロックの解消方法など)。

また、株主間契約締結時点の株式保有割合のみではなく、その後の株数変動に応じて株式保有の割合を維持する仕組みを設けることが多いです。

(持株比率維持に関する条項の例)

- 持株比率に比例した新株引受権

- 増資の際における持株比率に比例した追加出資義務

- 持株比率の変更について総株主の合意を必要とする規定

- 一方株主が株式を売却する際に、他の当事者が持株比率に応じて買い取ることができる権利

出資比率を均等にする場合や総株主合意を設ける場合の留意点

株主間契約の内容を協議するにあたって、株主間の合意があれば柔軟に内容を決定することができますが、契約締結時点ではそれで合意したとしても、実際に共同で事業運営を行っていく中で公平を意識した取り決めが弊害となる可能性がある点に注意が必要です。

例えば、取締役の選任等を含む株主総会決議事項を総株主の合意事項として設定した場合、ある少数株主が反対した場合には承認されず、会社運営の機動性が損なわれるといったおそれがあります。

株主間の意見の違いが解消されずに平行線を辿る状況をデッドロックと言い、株主間でフェアな内容で株主間契約を作成した場合には、デッドロック解消のメカニズムが不可欠となります(以下⑤で説明する段階的協議や反対株主の売渡請求スキームの設定)。

株主間契約のポイント ②会社の運営方法・重要事項の決定

株主間契約において会社運営に関する株主間同意事項を規定することの主な目的は、議決権に基づく多数決の原則を修正し、少数株主の経営参加権を確保することです。

前述のように、通常は株主間契約においても取締役の選任数は議決権に応じることが一般的であり、結果として筆頭株主が取締役会を支配する結果になる場合が多くあります。

その状況に対応すべく、少数株主による経営参加権を確保するために一定の重要事項に関して、株主間の事前協議や総株主による同意を義務付ける内容を株主間契約において定めることがひとつの手段です。

ただし、全ての重要事項についてそのような定めを設けることは意思決定の機動性を損なう結果となるため、事業の性質や各株主の役割などの観点から、要同意事項の内容・程度については、ひとつずつ協議を行うことが必須となります。

(株主間同意事項の例)

- 定款の変更

- 取締役および監査役の選任・解任

- 株式または新株予約権の発行

- 資本金の増加・減少

- 保有株式の譲渡

- 事業譲渡・合併・会社分割等の組織再編行為

- 配当金の支払

- 株式併合・株式分割

- 1件●万円以上の投資、資産の処分、借入 等

株主間契約のポイント ③株式譲渡に関する制限・義務

株主間契約は、会社の株主同士の信頼関係をもって共同運営をしていくという考え方が根底にあるため、株式の譲渡制限が設けられることが通常です。

ただし、譲渡制限を一定期間に限定し、その期間が過ぎれば譲渡可能とすることもあります。

株式の一部売却で売手が引き続き株主として関与する場合に、売手としては最終的に全ての株式を買手や第三者に譲渡することを予定している場合等がこれに該当します。

その他の株式譲渡に関する取り決めのうち、よく用いられるものには以下があります。

先買権(Right of First Refusal)

株主がその保有する株式を第三者に売却しようとする場合に、当該第三者よりも先に既存株主が買取を行う機会を与えられる権利を先買権やファーストリフューザル(Right of First Refusal)と呼びます。

第三者から株式譲渡の意向表明があった時点での通知を義務付け、先買権を行使可能とする形式や、譲渡価格等の正式な申出があった場合にそれを上回る条件で買取を可能とする形式等、買取のタイミングや価格の決定方法は株主間で柔軟に設定することが可能です。

先買権を設定した場合であっても、他の株主が権利行使をしない場合は、第三者に株式が売却され、当該第三者が株主となります。

売却参加権(Tag Along Right)

一方の株主が第三者に保有株式を売却しようとする場合に、他の株主も同様の条件で保有株式を当該第三者に売却することができる権利を株主間契約上定める場合があり、当該条項をタグアロング条項(Tag Along Right)と呼びます。

株式の共同持ち合いの状況が変わる場合に、売却の意向を表明した相手方との共同での継続保有を前提と考えていた株主にとって、株式売却の機会を確保することがタグアロング条項の趣旨です。

売却請求権(Drag Along Right)

一方の株主が第三者に保有株式を売却しようとする場合に、他の株主の株式も併せて強制的に当該第三者に売却することができる権利を株主間契約上定めることがあり、当該条項をドラッグアロング条項(Drag Along Right)と呼びます。

買手の目線では、単独での意思決定によって会社を運営することが望ましく、株主間契約が存在する会社の株式を全部取得することと一部のみを取得することでは、投資の意義が全く異なることとなります。そのような場合に、一部株式を保有する売手にとっても、好ましい相手に対する売却のチャンスを確保する観点から、他の株主が保有する持分も含めたより大きな割合をもって売却することが望ましい場合があります。

ドラッグアロング条項を含めることによって、そのような場合においても既存株主がスムーズにExitを行う可能性を高めることができます。

株主間契約のポイント ④株主間契約の解消(Exitの方法)

一定の条件に該当することによって株主間契約を解消し、株式譲渡の機会を確保する仕組みが株主間契約の中で規定されることが一般的です。

株主間契約解消のトリガーとなるのは、一方当事者の株主間契約違反、業績条件、株主間契約の継続期間等、様々な要因から状況やニーズに合わせて設定します。

それらの解消事由に該当することとなった場合の帰結についても以下のような内容で設定します。

- 第三者への株式の売却

- 一方株主による他の株主に対する株式の譲渡

– プットオプション

– コールオプション - 会社による自己株式取得

- 会社の解散・清算

株主間契約の解消方法のうち、特徴的なものにはプットオプションやコールオプションがあります。

これらの株式の買取や売却に関する権利を契約に盛り込むことによって、仮に株主間契約違反やどちらか一方の都合で株主の地位から外れることになった場合に、他の株主へ保有株式を引き継ぐ仕組みを置くことができます。

プットオプション

- 一方株主がその保有する株式を他の株主に対して強制的に買取を行わせることができる権利

- 他の株主による株主間契約違反をプットオプションの権利行使条件として、かつ、権利行使価格を高めに設定することで、株主間契約違反のペナルティとして機能させることができる

コールオプション

- 一方株主が他の株主が保有する株式を強制的に買い取ることができる権利

- 他の株主による株主間契約違反をコールオプションの権利行使条件として、かつ、権利行使価格を低く設定することで、株主間契約違反のペナルティとして機能させることができる

プットオプションおよびコールオプションの行使条件の例

- 一方の株主が株主間契約に違反した場合

- 一方の株主の申出により株主間契約が終了する場合

- 一方の株主が第三者に保有株式を売却する場合(ドラッグアロングの権利行使を含む)

- 一方の株主が財政的困難に陥った場合

一方の株主が買取を行うことができる権利を設定する場合のポイント

- 出資比率が高い株主が買取に関する権利を行使することができる形式にすることが多い

- 事業に関するノウハウを有する当事者が買取に関する権利を行使することができる形式にすることが多い

- 買取に関する条項を設定しても、当事者に資金力がなければ有効に機能しないこともあるため、現実的に可能な買取価格・条件を当初から設定する

株主間契約のポイント ⑤デッドロックへの対応

株式間契約の定めによって株主間の同意が必要な事項等に関して、株主同士の意見の対立によって会社の意思決定ができない状況になってしまうことをデッドロックと言います。

例えば、各株主が同数の取締役を選任している場合に賛否同数になる場合の取締役会決議、各株主が同数の議決権を保有している場合の株主総会決議、少数株主が株主間契約の条項に基づいて総株主同意事項に反対を表明している場合等があります。

株主間契約において、これらのデッドロックの状況を解消するための措置を規定することが考えられます。

事前措置

- 株主協議機関の設置

- 段階的協議プロセスの設定

- 第三者的取締役の選任

事後措置

- 協議義務

- 仲裁機関

- 反対株主による株式売渡請求(それによる株主間契約の解消)

デッドロックの解消方法は、当事者の数、各当事者の役割、事業内容、デッドロックが生じやすいと考えられる事象等によって検討すべき事項であり、案件ごとに異なるものです。

また、少数株主の場合は、デッドロック条項の最終的な措置があることによってかえって会社株主の地位から締め出されることをおそれ、会社運営に消極的になってしまうという事態も考えられるため、そのことにも配慮が必要な場合もあります。

上記のデッドロックの対処方法に加え、デッドロックが生じているか否かの解釈が分かれる事態を回避するため、デッドロックに分類される事象を株主間契約の中で定義付けることが考えられます。

ただし、そのようにしてデッドロックの対象事由を必要以上に拡大または制限しすぎると、本来意図する場面とは違う権利の使用方法となってしまう可能性があることに留意が必要です。

まとめ

株式の一部譲渡や吸収合併等のスキームを選択することにより、複数の株主が会社に存在するケースは多くあります。

そのような場合においては、会社運営や将来のExitも見据え、株主間契約を締結することが望ましいと言えます。

株主間契約の内容は、事業内容、各株主の役割、持株比率、将来の株主構成に関する見通し等によってケースバイケースとなります。

会社法やその他法令に関連する領域であるため、弁護士や法律事務所といった法律専門家が得意とされている領域ですが、M&Aにおいては、株式価値評価や契約交渉といったM&Aプロセス全般にわたってサポートが可能な専門家を起用することが最も効果的と言えます。

当社では、株主間契約のドラフトやレビューを含む、M&A関連契約の締結サポート、最終契約の前提となるDD、企業価値を含むプロセス全般について、依頼者様に寄り添う形で支援させていただいております。

M&A取引の進め方、株式譲渡契約・株主間契約の内容、その他M&Aに関するご不明点等がありましたら、お気軽にご相談ください。

LINE無料相談受付中!

S&Gパートナーズ株式会社はLINE公式アカウントを開設しています。

以下のQRコードを読み取っていただくか「友だち追加」ボタンを押していただくことで、お気軽に無料でご相談いただけます!

この記事を書いたのは

S&Gパートナーズ株式会社

代表取締役

税理士・公認会計士

有限責任監査法人トーマツでの勤務の後、M&AブティックファームおよびデロイトトーマツファイナンシャルアドバイザリーでのM&Aアドバイザリー経験を経てS&Gパートナーズ株式会社および志村俊光税理士・公認会計事務所を設立。

M&Aアドバイザリー業務・財務デューディリジェンス・企業価値評価業務の経験と会計プロフェッショナルとしての知識を活かし、会計・税務の高い専門性を要するM&A取引のアドバイスを得意とする。

税理士登録番号: 144964

公認会計士登録番号: 32131